Trong 9 tháng đầu năm, các doanh nghiệp bất động sản chiếm gần 46% tổng lượng trái phiếu phát hành, tương ứng 201.900 tỷ đồng.

Ngân hàng Nhà nước (NHNN) vừa ban hành Thông tư 16 (tháng 11/2021) quy định việc các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài mua/bán trái phiếu doanh nghiệp.

Theo đó, Thông tư quy định rằng, tổ chức tín dụng sẽ không được mua trái phiếu doanh nghiệp trong các trường hợp sau:

– Trái phiếu doanh nghiệp phát hành trong đó có mục đích để cơ cấu lại khoản nợ của chính doanh nghiệp phát hành.

– Trái phiếu doanh nghiệp phát hành trong đó có mục đích để góp vốn, mua cổ phần tại doanh nghiệp khác.

– Trái phiếu doanh nghiệp phát hành có mục đích để tăng quy mô vốn hoạt động.

Theo chuyên gia tài chính Phan Lê Thành Long, Thông tư 16 sẽ có tác động đặc biệt đến các doanh nghiệp bất động sản.

Dựa trên quan sát của mình, ông Long cho biết, tại Việt Nam rất nhiều doanh nghiệp bất động sản vừa và nhỏ ở trong trạng thái thiếu thanh khoản. Các doanh nghiệp này hoàn toàn có thể sử dụng các kỹ thuật để ghi nhận doanh thu/lợi nhuận, nhưng thực chất không có tiền.

Chuyên gia tài chính lấy ví dụ của Evergrande, công ty bất động sản Trung Quốc gặp vấn đề thanh khoản gây chấn động trong thời gian gần đây. Bản thân công ty này ghi nhận doanh thu/lợi nhuận tăng trưởng đều đặn hàng năm, nhưng lại không có tiền trả nợ đến hạn.

Thông tư 16 của NHNN đề cập đến hai vấn đề nóng: Các ngân hàng không được mua trái phiếu của doanh nghiệp phát hành với mục đích đảo nợ hoặc phát hành để thâu tóm doanh nghiệp khác.

Ông Long cho biết, thực tế nhiều doanh nghiệp Việt Nam phát hành trái phiếu dài hạn (5 – 10 năm) nhưng trái chủ được quyền bán lại cho doanh nghiệp phát hành sau 1 năm. Thực chất đây là trái phiếu ngắn hạn và một lượng lớn trái phiếu phát hành mới là để mua lại (đảo nợ) trái phiếu cũ.

Hay một hiện tượng khác tương đối phổ biến là các doanh nghiệp quy mô vừa và nhỏ phát hành trái phiếu để đi thâu tóm các dự án. Đây là nghiệp vụ Leverage Buyout (LBO), tức là vay tiền để đi thâu tóm.

Theo ông Phan Lê Thành Long, trái phiếu doanh nghiệp BĐS là loại trái phiếu có cam kết mua lại lớn nhất, bản thân ngành bất động sản cũng là ngành vay để thâu tóm nhiều nhất.

Người viết xin lấy ví dụ về một trường hợp điển hình trong năm nay sử dụng nghiệp vụ LBO.

– Ba doanh nghiệp là CTCP Osaka Garden, CTCP Hoa Phú Thịnh, CTCP Hoàng Phú Vương đã phát hành lần lượt 7.700 tỷ đồng, 3.130 tỷ đồng và 4.670 tỷ đồng (tổng cộng 15.500 tỷ đồng) liên quan đến việc nhận chuyển nhượng dự án Khu đô thị Sài Gòn Bình An.

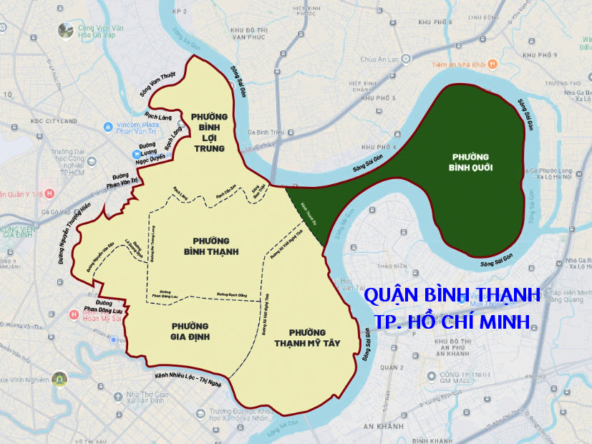

– Hay một giao dịch khác tương đối lớn đã được thực hiện hồi đầu năm nay. Bốn công ty gồm Công ty TNHH Đầu tư Phú Thịnh Phát, Công ty TNHH Đầu tư Bất động sản Du lịch Hoàng Trường, Công ty TNHH Đầu tư Xuất nhập khẩu Đức Mai, Công ty TNHH Đầu tư và Tư vấn Quản lý Biển Đông phát hành các lô trái phiếu tổng giá trị 5.300 tỷ đồng để thâu tóm Nova Nippon từ NovaLand. Nova Nippon là công ty mẹ của Sun City (sở hữu 74,9%), chủ đầu tư một dự án quy mô 9,6 ha tại đường Mai Chí Thọ, Quận 2, TP HCM.

Trong 9 tháng đầu năm, các doanh nghiệp bất động sản chiếm gần 46% tổng lượng trái phiếu phát hành, tương ứng 201.900 tỷ đồng.

Theo báo cáo về thị trường trái phiếu doanh nghiệp của CTCP Chứng khoán SSI, trong nhóm trái phiếu doanh nghiệp, tài sản đảm bảo chủ yếu là các dự án đầu tư, tài sản sẽ hình thành trong tương lai hoặc cổ phiếu/cổ phần của chính doanh nghiệp phát hành.

Cụ thể, nếu tính các trái phiếu BĐS được đảm bảo một phần bằng cổ phiếu, con số này là hơn 140.000 tỷ đồng (chiếm 67% tổng lượng trái phiếu BĐS phát hành 9 tháng đầu năm).

Tỷ trọng các doanh nghiệp phát hành không có tài sản đảm bảo cũng tương đối cao, chiếm 15,8% tổng lượng phát hành. Trong đó, một số lượng lớn doanh nghiệp không niêm yết nên khả năng tiếp cận các thông tin tài chính của các doanh nghiệp này bị hạn chế.

SSI cho rằng, đây sẽ là rủi ro lớn cho các nhà đầu tư trong trường hợp dòng tiền của các doanh nghiệp bất động sản không được đảm bảo nếu hoạt động sản xuất kinh doanh gặp khó khăn và sẽ không trả được nợ gốc, lãi trái phiếu cho nhà đầu tư.

Bên cạnh đó, SSI cũng lưu ý việc đảm bảo nghĩa vụ thanh toán nợ gốc trái phiếu bằng cổ phiếu không mang nhiều ý nghĩa vì khi vi phạm xảy ra, doanh nghiệp mất khả năng thanh toán thì giá trị cổ phiếu dùng làm tài sản đảm bảo (thường là của tổ chức phát hành hoặc liên quan đến tổ chức phát hành) cũng sẽ sụt giảm nghiêm trọng.

Quay trở lại với Thông tư 16, Chuyên gia tài chính Phan Lê Thành Long cho rằng đây không khác gì “Lằn ranh đỏ” phiên bản Việt Nam, nhưng ở mức độ nhẹ nhàng hơn, để tạo van nắn dòng vốn tín dụng không chảy vào những lĩnh vực nóng có thể gây bất ổn vĩ mô.